IIPPE 2023 Μέρος δεύτερο – Κίνα, κερδοφορία και χρηματιστικοποίηση

του Michael Roberts

μετ. Δημήτρης Κούλος

επιμ. Διονύσης Περδίκης

Μεταφράζουμε και το δεύτερο μέρος της ανταπόκρισης στο ιστολόγιο του Michael Roberts από το ετήσιο συνέδριο της Διεθνούς Πρωτοβουλίας για την Προώθηση της Πολιτικής Οικονομίας (βλ. εδώ για το πρώτο μέρος). Σε αυτό το μέρος ο αρθρογράφος αναφέρεται σε εργασίες που σχετίζονται με τις αντιφάσεις στην υβριδική οικονομία της Κίνας, με τον μαρξικό νόμο για την ιστορική τάση πτώσης του γενικού ποσοστού κέρδους, τη διάκριση παραγωγικής και μη παραγωγικής εργασίας, και τη «θεωρία της χρηματιστικοποίησης», προσφέροντας και τους σχετικούς ηλεκτρονικούς συνδέσμους.

Διονύσης Περδίκης & Δημήτρης Κούλος

Στο πρώτο μέρος της κάλυψής μου για το φετινό ετήσιο συνέδριο του ΔΠΠΠΟ (Σ.τ.Μ., International Initiative for the Promotion of Political Economy, IIPPE) περιέγραψα τη συζήτηση από μία μόνο συνεδρία στην οποία συμμετείχα, σχετικά με το αν η κυριαρχία του αμερικανικού ιμπεριαλισμού θα διαρκέσει. Αλλά φυσικά, υπήρχαν πολλές άλλες συνεδρίες για διαφορετικά θέματα στο IIPPE. Σε αυτό το δεύτερο μέρος, θα ξεχωρίσω ορισμένες συνεδρίες/ανακοινώσεις που βρήκα ενδιαφέρουσες και στις οποίες μπόρεσα να πάρω τις παρουσιάσεις από τους συγγραφείς.

Ας ξεκινήσουμε με την Κίνα. Πριν από το συνέδριο, η ομάδα εργασίας για την Κίνα στο πλαίσιο του ΔΠΠΠΟ διοργάνωσε μια ειδική σειρά συνεδριών για την Κίνα. Ο καθηγητής Dic Lo στο SOAS του Λονδίνου ανέλυσε τον τρόπο με τον οποίο η Κίνα αντιμετώπισε την πανδημία COVID και ποια διδάγματα θα μπορούσαν να αντληθούν από αυτό.

Ο Elias Jabbour, τώρα ειδικός σύμβουλος της πρώην προέδρου της Βραζιλίας, Dilma Roussef, τρέχουσα επικεφαλής της Νέας Αναπτυξιακής Τράπεζας στο Πεκίνο, συζήτησε τις δυνατότητες μεγαλύτερης εμπορικής και επενδυτικής ολοκλήρωσης μεταξύ της Βραζιλίας και της Κίνας.

Και ο Salam Alshareef από το Πανεπιστήμιο της Γκρενόμπλ συζήτησε για το αν η πρωτοβουλία Belt & Road της Κίνας για τη χρηματοδότηση και την κατασκευή έργων σε χώρες σε όλο τον κόσμο ήταν επιτυχής, αν αύξησε τις εναλλακτικές λύσεις σε σχέση με τις παραδοσιακές δυτικές πηγές χρηματοδότησης, όπως η Παγκόσμια Τράπεζα, και αν αντιπροσωπεύει μια μετατόπιση της παγκόσμιας ισορροπίας ισχύος από τις ΗΠΑ σε “ανταγωνιστικά κράτη”. Η Ομάδα Εργασίας για την Κίνα έχει κυκλοφορήσει μια σειρά από βίντεο στο You Tube σχετικά με αυτές τις συνεδριάσεις, οπότε θα αφήσω προς το παρόν τα σχόλια για αυτές τις παρουσιάσεις.

Στο κύριο συνέδριο του IIPPE υπήρξαν και άλλες παρουσιάσεις για την Κίνα. Θα ξεχωρίσω μόνο δύο. Η πρώτη ήταν και πάλι από τον καθηγητή Dic Lo, με τίτλο Η πολιτική οικονομία της “Νέας Κανονικότητας” της Κίνας. Αυτή η ομιλία αφορούσε ένα βασικό ερώτημα που τίθεται στα δυτικά μέσα ενημέρωσης – δηλαδή, είναι η πρόσφατη οικονομική επιβράδυνση της Κίνας μόνιμη, ή ακόμη χειρότερα, είναι ένα σημάδι της επικείμενης κατάρρευσης της Κίνας; Ο καθηγητής Lo εξετάζει αν η επιβράδυνση οφείλεται στην έλλειψη εγχώριας ζήτησης, όπως ισχυρίζονται πολλοί κεϋνσιανοί ειδικοί για την Κίνα, όπως ο Michael Pettis, ή αν οφείλεται στην πτώση της κερδοφορίας του κεφαλαίου στην Κίνα, όπως θα μπορούσαν να προτείνουν οι μαρξιστές; Ο Lo τείνει να υποστηρίξει το τελευταίο ως την κύρια αιτία (το ίδιο μάλιστα διαπιστώνω και στη δική μου μελέτη για το θέμα αυτό – βλ. το βιβλίο, Capitalism in the 21st century, σελ. 213-14).

Ωστόσο, ο Lo επισημαίνει ότι η κερδοφορία του βιομηχανικού τομέα παραμένει υψηλή – είναι η κερδοφορία των μη παραγωγικών τομέων, όπως τα ακίνητα και το χρηματιστήριο, που έχει υποχωρήσει – και γνωρίζουμε ότι η Κίνα αντιμετωπίζει κρίση στα ακίνητα. Επίσης, η κερδοφορία έχει μειωθεί λόγω της αύξησης του μεριδίου των μισθών στην προστιθέμενη αξία (σε αντίθεση με τη Δύση) και της αύξησης της οργανικής σύνθεσης του κεφαλαίου, σύμφωνα με τη μαρξιστική θεωρία.

Για μένα, το έγγραφο του Lo θέτει τη μεγαλύτερη αντίφαση στην περίεργη, υβριδική οικονομία της Κίνας. Αν η κερδοφορία του κεφαλαίου πέσει, αυτό μειώνει τις επενδύσεις και την αύξηση της παραγωγικότητας στον καπιταλιστικό τομέα. Για μένα, αυτό αυξάνει την ανάγκη της Κίνας να επεκτείνει τον κρατικό της τομέα για να κάνει την οικονομία να μην εξαρτάται τόσο πολύ από την κερδοφορία, ιδιαίτερα στην τεχνολογία, την εκπαίδευση και τη στέγαση.

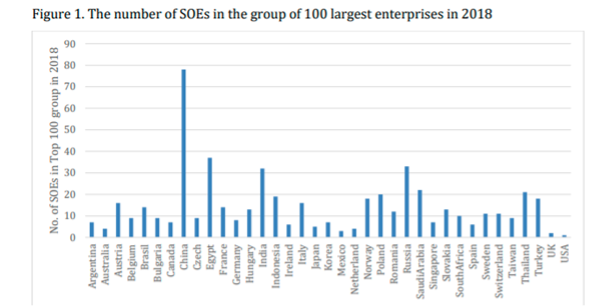

In another session, Grzegorz Kwiatkowski and David Luebeck of the Berlin School of Economics looked at the degree of state control over companies in China. Of the 100 largest Chinese enterprises, there are 78 state-owned companies. The dominance of state-owned enterprises in the Chinese economy is much greater than in most other countries, reflecting the unique role they play in China’s economic system.

Σε μια άλλη συνεδρία, ο Grzegorz Kwiatkowski και ο David Luebeck από τη Σχολή Οικονομικών του Βερολίνου εξέτασαν τον βαθμό κρατικού ελέγχου των εταιρειών στην Κίνα. Από τις 100 μεγαλύτερες κινεζικές επιχειρήσεις, υπάρχουν 78 κρατικές εταιρείες. Η κυριαρχία των κρατικών επιχειρήσεων στην κινεζική οικονομία είναι πολύ μεγαλύτερη από ό,τι στις περισσότερες άλλες χώρες, γεγονός που αντανακλά τον μοναδικό ρόλο που διαδραματίζουν στο οικονομικό σύστημα της Κίνας.

Και πάλι, αυτό είναι κάτι που έχω περιγράψει στο δικό μου έργο (βλ. Ο καπιταλισμός στον 21ο αιώνα, σ. 214). Χρησιμοποιώντας τα στοιχεία του ΔΝΤ σχετικά με το μέγεθος του δημόσιου τομέα για όλες τις χώρες, διαπίστωσα ότι, το 2017, η Κίνα είχε αναλογία δημόσιων επενδύσεων προς το ΑΕΠ υπερτριπλάσια από οποιαδήποτε άλλη συγκρίσιμη οικονομία, με τις άλλες να κυμαίνονται κατά μέσο όρο γύρω στο 3% του ΑΕΠ. Η Κίνα είχε αναλογία δημόσιου κεφαλαίου προς το ΑΕΠ που ήταν 30% υψηλότερη από την Ιαπωνία και σχεδόν τριπλάσια από τις άλλες. Και η Κίνα είχε αναλογία δημόσιου/ιδιωτικού αποθέματος σχεδόν διπλάσια από εκείνη της Ινδίας και της Ιαπωνίας και τριπλάσια από εκείνη του Ηνωμένου Βασιλείου και των ΗΠΑ. Αλλά ο ιδιωτικός τομέας είχε γίνει μεγαλύτερος στην Κίνα μέχρι το 2017, κάτι που, κατά την άποψή μου, αν συνεχιζόταν, αποτελούσε κίνδυνο για την κρατική οικονομία της Κίνας – όπως μάλιστα δείχνει η πρόσφατη κρίση των ακινήτων.

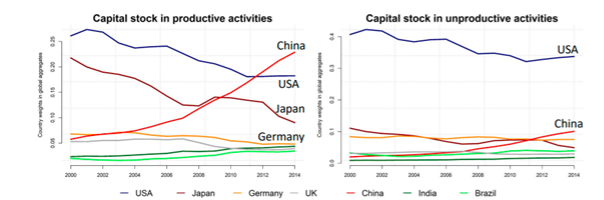

Μπορείτε να δείτε ότι συχνά επιστρέφω στην εξέταση των κινήσεων στην κερδοφορία του κεφαλαίου ως βασικό δείκτη των τάσεων σε μια οικονομία, ακόμη και σε μια οικονομία όπως η Κίνα, όπου κυριαρχούν οι κρατικές επενδύσεις. Υπήρχαν δύο εισηγήσεις στο IIPPE που παρέχουν υποστήριξη για την εγκυρότητα του νόμου του Μαρξ για την κερδοφορία και τη σημασία του για τις κρίσεις στις καπιταλιστικές οικονομίες. Η πρώτη είναι μια πρωτοποριακή ανάλυση του Tomas Rotta από το Goldsmiths του Λονδίνου και του Rishi Kumar από το Πανεπιστήμιο της Μασαχουσέτης, με τίτλο Was Marx Right? Οι Rotta και Kumar αναλύουν την κερδοφορία του κεφαλαίου σε 43 χώρες από το 2000-14 χρησιμοποιώντας την Παγκόσμια Βάση Δεδομένων Εισροών-Εκροών (Σ.τ.Μ., World Input Output Database, WIOD) για καθορισμένους παραγωγικούς και μη παραγωγικούς τομείς.

Δείχνουν την υψηλή αναλογία του παραγωγικού κεφαλαιακού αποθέματος στην Κίνα σε σύγκριση με άλλες χώρες και αντίθετα την υψηλή αναλογία του μη παραγωγικού κεφαλαίου στις ΗΠΑ. Και καταρτίζουν ένα παγκόσμιο ποσοστό κέρδους, το οποίο μειώθηκε κατά την περίοδο αυτή, κυρίως επειδή η οργανική σύνθεση του κεφαλαίου αυξήθηκε ταχύτερα από την αύξηση του ποσοστού της υπεραξίας – όπως προβλέπει ο νόμος του Μαρξ. Τα ποσοστά κέρδους μειώθηκαν σε συνολικό παγκόσμιο επίπεδο, μεταξύ των χωρών και στο εσωτερικό των χωρών. Διαπίστωσαν ότι οι πλούσιες χώρες έχουν χαμηλότερα ποσοστά κέρδους λόγω της αύξησης του αποθέματος κεφαλαίου που δεσμεύεται σε μη παραγωγική δραστηριότητα.

Το πρόβλημα με τα δεδομένα αυτά είναι ότι καλύπτουν μόνο μια σύντομη περίοδο του 21ου αιώνα και βασίζονται σε πίνακες εισροών-εκροών, οι οποίοι δεν είναι δυναμικοί αλλά στιγμιότυπα οικονομικών κατηγοριών. Αλλά ακόμη και έτσι, η ανάλυσή τους δίνει περαιτέρω στήριξη στο νόμο του Μαρξ. Και πρόκειται να υπάρξουν περισσότερα σχετικά με αυτό από τους συγγραφείς.

Το ζήτημα του τι συνιστά παραγωγική και μη παραγωγική εργασία και ποιοι είναι οι αντίστοιχοι τομείς στις καπιταλιστικές οικονομίες συζητείται συνεχώς μεταξύ των μαρξιστών. Ο Κώστας Πασσάς, ανώτερος συνεργάτης του Κέντρου Προγραμματισμού και Οικονομικών Ερευνών (ΚΕΠΕ), στην Ελλάδα, έδωσε μια σαφή εξήγηση στην παρουσίασή του.

Σύμφωνα με τον Άνταμ Σμιθ, η παραγωγική εργασία παράγει κέρδος και παράγει μόνο υλικά αγαθά. Για τον Μαρξ, το πρώτο μέρος αυτού του ορισμού, η παραγωγή κέρδους, είναι σωστό, ενώ το δεύτερο είναι λάθος. “Ο Μαρξ ασκεί ρητή κριτική στον Σμιθ επειδή μπέρδεψε έναν ορισμό της παραγωγικής εργασίας που βασίζεται στην (υπεραξία) με έναν ορισμό που βασίζεται στα φυσικά χαρακτηριστικά του εμπορεύματος”. Οι υπηρέτες είναι μη παραγωγικοί επειδή δεν απασχολούνται από το κεφάλαιο, όχι επειδή δεν παράγουν εξωτερικά αντικείμενα. Και η εργασία που επιβλέπει τους εργάτες είναι μη παραγωγική. Οι μη παραγωγικοί τομείς είναι εκείνοι που δεν παράγουν νέα αξία, αλλά αντ’ αυτού λαμβάνουν αξία και υπεραξία από νέους τομείς που δημιουργούν αξία. Στους πρώτους περιλαμβάνονται ο χρηματοπιστωτικός τομέας, η ακίνητη περιουσία και η κυβέρνηση. Όπως είναι αναμενόμενο, στις ώριμες προηγμένες καπιταλιστικές οικονομίες, το μερίδιο της αξίας που πηγαίνει στους μη παραγωγικούς τομείς αυξάνεται. Ο Πασσάς το διαπίστωσε αυτό για την Ελλάδα.

Η άλλη παρουσίαση σχετικά με την κερδοφορία ήταν των Carlos Alberto και Duque Garcia από το AUM Mexico σχετικά με την κατανομή των ποσοστών κέρδους στην Κολομβία. Οι συγγραφείς έχουν ήδη κάνει σπουδαία δουλειά σχετικά με τα ποσοστά κέρδους στην Κολομβία. Η νέα τους εργασία εκτίμησε την κατανομή των ποσοστών κέρδους μεταξύ και εντός των κλάδων στην Κολομβία χρησιμοποιώντας δεδομένα σε επίπεδο επιχείρησης. Είναι πολύ τεχνικό, αλλά διαπίστωσαν ότι υπάρχει σημαντική διασπορά στα ποσοστά κέρδους σε επίπεδο επιχείρησης καθώς και στα μέσα ποσοστά κέρδους μεταξύ των κλάδων. Και περίπου το 15% των επιχειρήσεων δεν πέτυχαν ποσοστό κέρδους πάνω από το μέσο κόστος χρέους – στην πραγματικότητα ήταν επιχειρήσεις ζόμπι.

Οι Alberto και Garcia επισημαίνουν ότι η διασπορά των ποσοστών κέρδους είναι σύμφωνη με το νόμο του Μαρξ για την τάση εξίσωσης των ποσοστών κέρδους λόγω του ανταγωνισμού. Εάν πάρετε ένα στιγμιότυπο των ποσοστών κέρδους σε κλάδους και επιχειρήσεις και διαπιστώσετε ένα ευρύ φάσμα, δεν πρέπει να συμπεράνετε ότι η τάση εξίσωσης των ποσοστών κέρδους δεν λαμβάνει χώρα, όπως υποστηρίζουν ορισμένοι μαρξιστές (βλ. Farjoun και Machover). Όπως το έθεσε ο Μαρξ, η τάση εξισορρόπησης των μέσων ποσοστών κέρδους στους διάφορους κλάδους είναι, από μόνη της, μια δυναμική, τυρβώδης και στοχαστική διαδικασία στην οποία “στο σύνολο της καπιταλιστικής παραγωγής, είναι πάντα μόνο με έναν πολύ περίπλοκο και προσεγγιστικό τρόπο, ως μέσος όρος αέναων διακυμάνσεων που δεν μπορούν ποτέ να καθοριστούν σταθερά, που ο γενικός νόμος επικρατεί ως κυρίαρχη τάση” (Marx, 1991, σ. 261).

Παρά τις αυξανόμενες ενδείξεις ότι ο νόμος της κερδοφορίας του Μαρξ είναι έγκυρος τόσο θεωρητικά όσο και εμπειρικά, και πολύ σημαντικός για την εξήγηση των περιοδικών και επαναλαμβανόμενων κρίσεων της κεφαλαιοκρατίας, αυτό εξακολουθεί να καθίσταται αντικείμενο άρνησης από πολλούς. Πράγματι, η μετακεϋνσιανή θέση περί χρηματοπιστωτικών κρίσεων εξακολουθεί να κυριαρχεί μεταξύ πολλών. Η “υπόθεση της χρηματιστικοποίησης” είναι ότι η αιτία των σύγχρονων καπιταλιστικών κρίσεων εντοπίζεται στη “χρηματιστικοποίηση” αυτού που κάποτε ήταν βιομηχανικός καπιταλισμός – και αυτό έχει προκαλέσει την αύξηση της ανισότητας και τις καπιταλιστικές κρίσεις, και όχι τη μείωση της κερδοφορίας ή την αύξηση της εκμετάλλευσης στις επενδύσεις και την παραγωγή.

Στο IIPPE είχαμε μια εργασία που έθεσε περαιτέρω αμφιβολίες ως προς την άποψη αυτή. Ο Niall Reddy από το Πανεπιστήμιο Witwatersrand του Γιοχάνεσμπουργκ της Νότιας Αφρικής υποστήριξε ότι τα στοιχεία δεν αποδεικνύουν ότι οι μη χρηματοπιστωτικές επιχειρήσεις ασχολούνταν όλο και περισσότερο με τις χρηματοοικονομικές επενδύσεις έναντι των παραγωγικών επενδύσεων. Οι αυξήσεις των ταμειακών διαθεσίμων αυτών των επιχειρήσεων οφείλονταν περισσότερο σε φορολογικά πλεονεκτήματα και στην ανάγκη δημιουργίας κεφαλαίων για έρευνα. «Κανένα από αυτά δεν συνεπάγεται υποκατάσταση των πραγματικών επενδύσεων από τις χρηματοοικονομικές, γεγονός που θέτει υπό αμφισβήτηση έναν σημαντικό μηχανισμό που πιστεύεται ότι συνδέει τη χρηματιστικοποίηση με την κοσμική στασιμότητα και την αύξηση της ανισότητας».

Έχω γράψει εκτενώς για την θέση περί χρηματιστικοποίησης. Αλλά η πιο καταστροφική διάψευση της υπόθεσης της χρηματιστικοποίησης (ΥΧ· Σ.τ.Μ., Financialization Hypothesis, FH), τόσο θεωρητικά όσο και εμπειρικά, προέρχεται από μια νέα εργασία που δεν παρουσιάστηκε στο IIPPE, από τους Σταύρο Μαυρουδέα και Turan Subasat.

Σχετικά με τη θεωρία, οι συγγραφείς λένε: “Οι μαρξιστικές εκδοχές της YX συμφωνούν τελικά με τους οικονομολόγους του κυρίαρχου ρεύματος (Σ.τ.Μ., mainstreamers) και τους μετακεϋνσιανούς ότι το μη παραγωγικό κεφάλαιο κυριαρχεί του παραγωγικού κεφαλαίου και ότι το πρώτο αποκτά αυτόνομες (από την υπεραξία) πηγές κέρδους. Κατά συνέπεια, συγκλίνουν σε μεγάλο βαθμό με την κεϋνσιανή θεωρία των τάξεων και θεωρούν τους βιομηχάνους και τους χρηματοδότες ως ξεχωριστές τάξεις. Για την κεϋνσιανή ανάλυση, αυτό δεν αποτελεί πρόβλημα, καθώς θεωρεί ότι διαφορετικοί παράγοντες επηρεάζουν την αποταμίευση και την επένδυση. Ωστόσο, ο μαρξισμός αντιλαμβάνεται ότι ο τόκος είναι μέρος της υπεραξίας και ότι τα χρηματοοικονομικά κέρδη εξαρτώνται από το γενικό ποσοστό κέρδου· ο μαρξισμός δεν αναδεικνύει τη διακριτότητα του χρηματικού κεφαλαίου και του παραγωγικού κεφαλαίου σε σημείο που να αποτελούν ξεχωριστές τάξεις. Τέλος, τα μαρξιστικά ρεύματα YX έχουν μια προβληματική θεωρία της κρίσης. Αντί για μια γενική θεωρία της καπιταλιστικής κρίσης, επιλέγουν μια συγκυριακή… η YX τελικά αποδίδεται σε μια κεϋνσιανή θεωρία των δυνατοτήτων της κρίσης, η οποία έχει τις γνωστές ελλείψεις. Συμπερασματικά, οι παραλλαγές της YX αποτυγχάνουν να προσφέρουν μια ρεαλιστική εξήγηση για την άνοδο των δραστηριοτήτων πλασματικού κεφαλαίου κατά την πρόσφατη περίοδο χαμηλής κερδοφορίας και αυξημένης υπερσυσσώρευσης του κεφαλαίου. Η μαρξιστική θεωρία το κάνει αυτό διατηρώντας ρεαλιστικά την πρωτοκαθεδρία της σφαίρας παραγωγής έναντι της κυκλοφορίας και επίσης την έννοια ότι ο τόκος είναι μέρος της εξαγωγής υπεραξίας”.

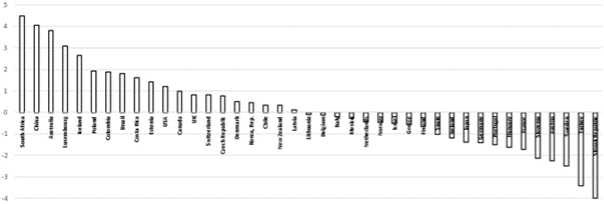

Και εμπειρικά: «Πρώτον, ο ισχυρισμός ότι οι περισσότερες από τις μεγαλύτερες πολυεθνικές εταιρείες είναι χρηματοοικονομικές δεν είναι αληθινός. Τα τελευταία 30 χρόνια το μερίδιο του χρηματοπιστωτικού τομέα στο ΑΕΠ μειώθηκε κατά 51,2% και το μερίδιο του χρηματοπιστωτικού τομέα στις υπηρεσίες μειώθηκε κατά 65,9% στις χώρες της μελέτης μας. […] Αν και η ταχεία επέκταση του χρηματοπιστωτικού τομέα που παρατηρήθηκε σε ορισμένες χώρες πριν από την κρίση του 2008 υποδηλώνει ότι ο χρηματοπιστωτικός τομέας μπορεί να διαδραμάτισε σημαντικό ρόλο στην αποβιομηχάνιση, η κατάσταση αυτή φαίνεται να είναι κυκλική όταν πρόκειται για ένα ευρύτερο χρονικό πλαίσιο».

Κατάταξη των χωρών σύμφωνα με το μερίδιο του χρηματοπιστωτικού τομέα στη συνολική προστιθέμενη αξία (% το 2015)

Αντί να αναζητούμε κρίσεις που βασίζονται στο υπερβολικό χρέος, στην οικονομική απερισκεψία ή στη χρηματοπιστωτική αστάθεια τύπου Μίνσκι, ο νόμος της κερδοφορίας του Μαρξ εξακολουθεί να είναι η πιο πειστική εξήγηση των κρίσεων.