Ο καπιταλισμός σε τελική παρακμή: οι αδιάσειστες τάσεις των εμπειρικών δεδομένων

του Ted Reese,

συγγραφέα του

Socialism or Extinction; Humanising Production;

and The Thought of Henryk Grossman,

May 2022

(Σοσιαλισμός η Εξαφάνιση· Εξανθρωπίζοντας την Παραγωγή·

και η Σκέψη του Henryk Grossman,

Μάιος 2022).

μετ. Δημήτρης Κούλος

επιμ. Διονύσης Περδίκης

Μεταφράζουμε ανάρτηση υπό τον τίτλο Capitalism in terminal decline: the compelling empirical data trends (Ο καπιταλισμός σε τελική παρακμή: οι αδιάσειστες τάσεις των εμπειρικών δεδομένων) από το ιστολόγιο του Ted Reese (grossmanite.medium.com), λόγω της παρουσίας πληθώρας πειστικότατων εμπειρικών στοιχείων για την παρακμή του σύγχρονου παγκόσμιου καπιταλιστικού συστήματος, σχολιασμένα, μάλιστα, από τη σκοπιά της μαρξιστικής πολιτικής οικονομίας.

Τα στοιχεία συγκλίνουν ως προς τα εξής:

- Οδεύουμε ή είμαστε ήδη εντός μιας ιστορικής κρίσης του καπιταλιστικού συστήματος, όπως αναδεικνύουν τόσο οι μακροπρόθεσμες/ιστορικές τάσεις (πχ η πτώση του παγκόσμιου γενικού ποσοστού κέρδους), όσο και βραχυπρόθεσμοι δείκτες.

- Οι τάσεις αυτές αφορούν πρωταρχικά τις πιο ανεπτυγμένες καπιταλιστικές οικονομίες των ιμπεριαλιστικών χωρών.

- Αναδεικνύεται η επικαιρότητα και η αναγκαιότητα για τη μετάβαση στον σοσιαλισμό.

Από την πλευρά μας να επισημάνουμε ότι είναι αυτή ακριβώς η ιστορική, δομική κρίση, αυτή που οδηγεί στην ιμπεριαλιστική επιθετικότητα, και στον υπό κλιμάκωση, θερμό, Γ’ Παγκόσμιο Πόλεμο, και όχι η ανάπτυξη ορισμένων αναπτυσσόμενων κρατών (κυρίως της Κίνας, και δευτερευόντως της Ινδίας), οι οποίες δήθεν λειτουργούν «αναθεωρητικά». Δε θα μπορούσε να είναι αλλιώς, καθώς εστιάζεται στις ανεπτυγμένες, ιμπεριαλιστικές οικονομίες η όξυνση της κρίσης, σε αντίθεση με τους γενικά υψηλούς ρυθμούς ανάπτυξης των εν λόγω αναπτυσσόμενων κρατών.

Ο συγγραφέας αρθρογραφεί στην παράδοση του θεωρητικού έργου του κλασσικού μαρξιστή της πολιτικής οικονομίας Χένρικ Γκρόσσμαν, ο οποίος, όπως επισημάναμε και αλλού, απέδιδε την καπιταλιστική ιμπεριαλιστική πολιτική στην προσπάθεια των ανεπτυγμένων κρατών να αντισταθμίσουν τη μείωση της υπεραξίας στη μονάδα του επενδεδυμένου κεφαλαίου (πτώση γενικού ποσοστού κέρδους λόγω αύξησης της οργανικής σύνθεσης κεφαλαίου), μέσω της απόσπασης υπεραξίας από άλλες, λιγότερο ανεπτυγμένες οικονομίες, με χαμηλότερη οργανική σύνθεση κεφαλαίου.

Τα παραπάνω είναι κρισιμότατα για την κατανόηση της σύγχρονης ιστορικής συγκυρίας και τις ιστορικές δυνατότητες που εμπεριέχει ο αγώνας ενάντια στις ιμπεριαλιστικές χώρες για τη διαμόρφωση προϋποθέσεων για το ξέσπασμα και την επιτυχία των σοσιαλιστικών επαναστάσεων του 21ου αιώνα. Ελπίζουμε το κομμουνιστικό κίνημα να ασχοληθεί με την εκπόνηση στρατηγικής που να αξιοποιεί τις αντιθέσεις αυτές, αντί για την υπερβολική ενασχόληση με τη δήθεν ανάδειξη νέων ιμπεριαλιστικών δυνάμεων, ως ένα άμεσο ενδεχόμενο, ή τον περιορισμό σε έναν αφηρημένο πασιφισμό.

Διονύσης Περδίκης & Δημήτρης Κούλος

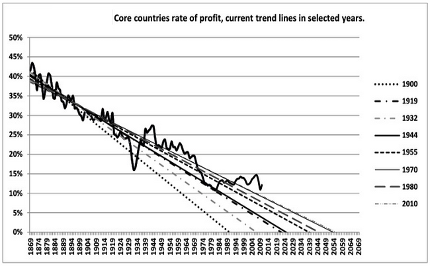

Το γενικό ποσοστό κέρδους ιστορικά τείνει στο μηδέν. Πηγή: Estaban Maito

Κύρια σημεία

- Το συνολικό “παγκόσμιο” ποσοστό κέρδους τείνει προς το μηδέν, από έναν εκτιμώμενο μέσο όρο 43% στη δεκαετία του 1870 σε 11% στη δεκαετία του 2010.

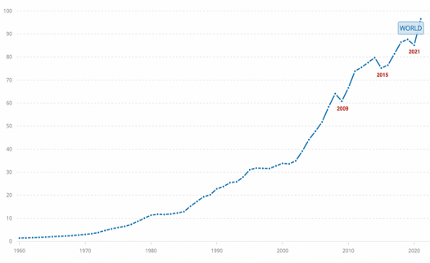

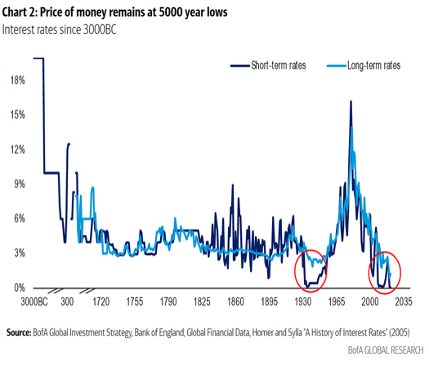

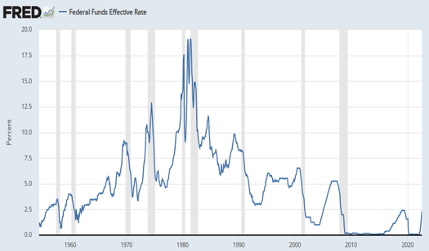

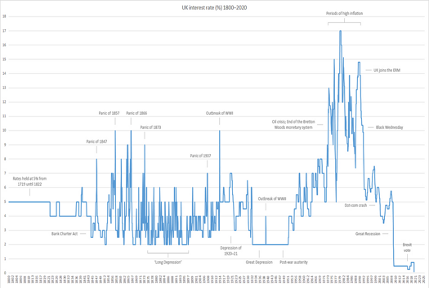

- Τα επιτόκια (ο τόκος είναι μια μορφή κέρδους) κατά τη διάρκεια (τουλάχιστον) των τελευταίων επτά αιώνων τείνουν επίσης προς το μηδέν, όπου τα βραχυπρόθεσμα βασικά επιτόκια έχουν κολλήσει για το μεγαλύτερο μέρος της περιόδου από το 2009 – χαμηλά ρεκόρ τόσο στις ΗΠΑ όσο και στο Ηνωμένο Βασίλειο, τις παραδοσιακές καπιταλιστικές υπερδυνάμεις – αλλά ο τερματισμός των υφέσεων, οι οποίες τείνουν να ξεκινούν από ένα χαμηλότερο βασικό επιτόκιο κάθε φορά, απαιτεί, κατά μέσο όρο, μια μείωση του βασικού επιτοκίου κατά 6%.

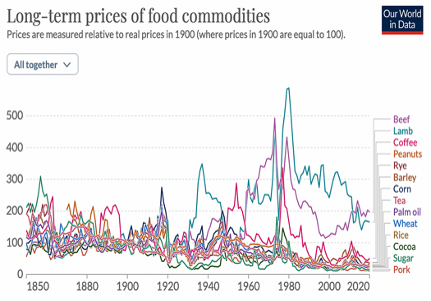

- Οι τιμές έχουν επίσης πλησιάσει το μηδέν – με εκθετικό ρυθμό, καθώς, εν μέσω επιταχυνόμενης καινοτομίας, το παραγόμενο προϊόν τείνει να διπλασιάζεται απολύτως κάθε 25 χρόνια. Ο αριθμός Χ των εμπορευμάτων που κατασκευάζονται σε μισό χρόνο από ό, τι πριν, θα κοστίζουν, αν όλα τα άλλα είναι ίδια, το μισό.

- Ο μέσος όρος ζωής των πλουσιότερων ιδιωτικών επιχειρήσεων συρρικνώνεται συνεχώς, πέφτοντας κάτω από τα 20 έτη στη δεκαετία του 2010.

- Ενώ η κεφαλαιοκρατική τάξη είναι μια σχετικά φθίνουσα μειοψηφία, η παγκόσμια εργατική τάξη από τη δεκαετία του 1950 αυξάνεται εκθετικά.

- Τα ορυκτά καύσιμα και η ενέργεια καθίστανται πολύ ακριβά για να παράγουν κέρδος.

- Για να γίνει η παραγωγή οικονομικότερη και να αντισταθμιστεί η μείωση της κερδοφορίας, η συσσώρευση κεφαλαίου εξαρτάται όλο και περισσότερο από τον κεντρικό σχεδιασμό εντός των ιδιωτικών επιχειρήσεων και από τις συγχωνεύσεις μεταξύ ιδιωτικών επιχειρήσεων. Μια “τελική συγχώνευση”, επομένως ένα δημόσιο μονοπώλιο, που επιτρέπει τον κεντρικό σχεδιασμό της οικονομίας στο σύνολό της – και την κοινωνική συσσώρευση – γίνεται συνεπώς για πρώτη φορά οικονομική αναγκαιότητα.

Δεδομένου ότι η εξέλιξη της παραγωγής από την εκμηχάνιση στην αυτοματοποίηση καταργεί τη συγκαλυμμένη κλοπή/εκμετάλλευση από το κεφάλαιο του χρόνου εργασίας της εμπορευματοπαραγωγού εργασίας – της πηγής της (ανταλλακτικής) αξίας και του κέρδους – η κεφαλαιοκρατία αργά ή γρήγορα θα οδηγηθεί σε κρίσεις υπερπληθωρισμού και υπεραποπληθωρισμού, σε ρεκόρ ανεργίας, και κατάρρευσης της παραγωγικότητας.

Αυτή η ιστορική διαδικασία δεν είναι αναστρέψιμη: η καινοτομία είναι συνυφασμένη με την ασταμάτητη φύση της εξέλιξης – καθώς η ίδια η συσσώρευση κεφαλαίου απαιτεί καινοτομία, απόλυτη αύξηση της παραγωγικότητας, και φθηνότερα στην παραγωγή τους εμπορεύματα, προκειμένου να αντισταθμιστεί η πτώση της κερδοφορίας που προκλήθηκε από προηγούμενες επεκτάσεις της παραγωγής, οι οποίες απαξίωσαν το μέσο εμπόρευμα.

Ο σοσιαλισμός, σύμφωνα με τον οποίο οι ιδιωτικές επιχειρήσεις (που παράγουν εμπορευματοποιημένες υπηρεσίες κοινής ωφέλειας) που ανήκουν σε λίγους σχετικά καπιταλιστές μετατρέπονται σε κοινωνικές επιχειρήσεις (που παράγουν αποεμπορευματοποιημένες υπηρεσίες κοινής ωφέλειας) που ανήκουν στο κοινό, γίνεται επομένως για πρώτη φορά μια οικονομική αναγκαιότητα.

Με την αυξανόμενη ταχύτητα, το φτήνεμα και την αποκέντρωση της παραγωγής (όπως με τα έξυπνα κινητά τηλέφωνα και τους φορητούς υπολογιστές, για παράδειγμα) να επιτρέπουν όλο και περισσότερο τον άφθονο υλικό πλούτο για όλους, ο “κατώτερος” “κρατικός σοσιαλισμός” θα εξελιχθεί σε “ανώτερο” “ακρατικό” κομμουνισμό.

Καθώς το κεφάλαιο συσσωρεύεται, το ποσοστό κέρδους (παραπάνω) μειώνεται.

Μακροπρόθεσμοι δείκτες

- Το μέσο παγκόσμιο ποσοστό κέρδους τείνει ιστορικά προς το μηδέν, έχοντας μειωθεί από 43% που εκτιμάται ότι ήταν τη δεκαετία του 1870 σε 17% τη δεκαετία του 2000 και 11% τη δεκαετία του 2010.

- Τα επιτόκια (ο τόκος είναι μια μορφή κέρδους) έχουν πτωτική τάση επί επτά αιώνες – ακόμη και επί 5.000 χρόνια – ανεξάρτητα από το πολιτικό-τραπεζικό-νομικό καθεστώς.

“Η μείωση του επιτοκίου είναι σύμπτωμα της κατάργησης του κεφαλαίου μόνο στο βαθμό που είναι σύμπτωμα της αυξανόμενης κυριαρχίας του κεφαλαίου στη διαδικασία της τελειοποίησής του – της αποξένωσης που αυξάνεται και επομένως επιταχύνει την κατάργησή του”. – Karl Marx / “Το επιτόκιο σχετίζεται με το ποσοστό κέρδους με παρόμοιο τρόπο όπως η αγοραία τιμή ενός εμπορεύματος με την αξία του…. Το γενικό ποσοστό κέρδους, στην πραγματικότητα, επανεμφανίζεται στο μέσο επιτόκιο ως ένα εμπειρικό, δεδομένο γεγονός”. – Henryk Grossman

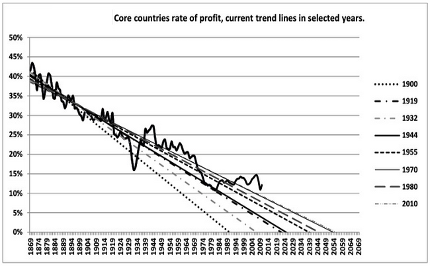

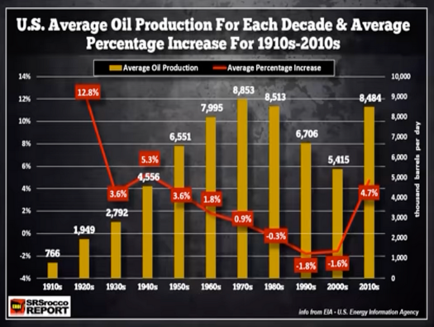

- Οι ρυθμοί αύξησης του ΑΕΠ στις “χώρες υψηλού εισοδήματος” τείνουν προς το μηδέν και ήδη πλησιάζουν το μηδέν, έχοντας κατά μέσο όρο περίπου 6% τη δεκαετία του 1960 και κάτω από 2% από το 2000.

- Η ανάκαμψη μετά την ύφεση από την Παγκόσμια Οικονομική Κρίση (ΠOΚ) του 2007-09 – που βασίστηκε σε μη βιώσιμο χρέος και σε μια προσωρινή επανάσταση του σχιστολιθικού αερίου, η οποία κορυφώθηκε το 2019 – ήταν η πιο αδύναμη, σχετικά, από τον Δεύτερο Παγκόσμιο Πόλεμο.

Ενώ το ΑΕΠ των ΗΠΑ αυξήθηκε κατά 43% κατά τα πρώτα 39 τρίμηνα της επέκτασης 1991-2001, κατά τα πρώτα 39 τρίμηνα της επέκτασης έως τον Μάρτιο του 2019 αυξήθηκε μόνο κατά 22%. Με αυτόν τον ρυθμό, το τελευταίο θα έπρεπε να συνεχιστεί για άλλα έξι χρόνια για να ισοφαρίσει τη συνολική ανάπτυξη της περιόδου 1991-2001, και άλλα εννέα για να φτάσει το 54% που καταγράφηκε την περίοδο 1961-69.

Μέσοι ρυθμοί αύξησης του ΑΕΠ ανά δεκαετία στις “χώρες υψηλού εισοδήματος”. Πηγή: World Bank

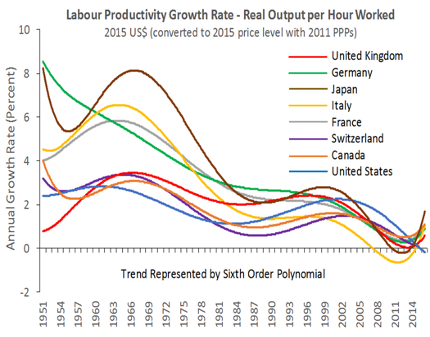

- Ο ρυθμός αύξησης της παραγωγικότητας έχει πτωτική τάση τις τελευταίες επτά δεκαετίες και έχει φτάσει σχεδόν στο μηδέν.

- Μεταξύ 1964 και 2014, η μέση διάρκεια ζωής των 500 εταιρειών του S&P συρρικνώθηκε από περίπου 60 σε 18 χρόνια.

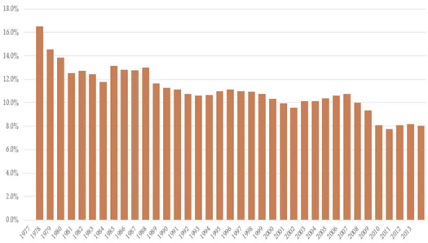

- Από το 1977 έως το 2013, οι νεοσύστατες επιχειρήσεις ως ποσοστό του συνόλου των αμερικανικών επιχειρήσεων μειώθηκαν από 16,5% σε 8%, μια μείωση διάχυτη σε όλες τις πολιτείες και τους τομείς.

Ποσοστό νέων επιχειρήσεων ως % του συνόλου των επιχειρήσεων (Πηγή: Census Bureau Busines Dynamics)

- Από τα περίπου 750 νομίσματα που έχουν υπάρξει από το 1700, μόνο το 20% περίπου παραμένει.

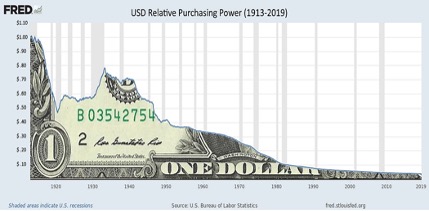

- Η βρετανική λίρα στερλίνα έχει χάσει περισσότερο από το 99,5% της αγοραστικής της δύναμης από την υιοθέτησή της ως επίσημο νόμισμα το 1694.

Το δολάριο των ΗΠΑ το 2018 είχε χάσει πάνω από το 96% της αγοραστικής του δύναμης από το 1913, έχοντας ελάχιστα αλλάξει τα προηγούμενα 140 χρόνια, όταν ο ρυθμός ανάπτυξης της οικονομίας (σε σχέση με το μέγεθός της) ήταν πολύ υψηλότερος.

Το μεγαλύτερο μέρος αυτού του ποσοστού, το 91%, προέκυψε μετά το 1949, όταν οι ΗΠΑ εκτόπισαν τη Βρετανία ως η κυρίαρχη ιμπεριαλιστική υπερδύναμη στον κόσμο.

Το ποσοστό από το 1970 και μετά είναι 85% (93,5% για τη Βρετανία), περίπου την εποχή της πρώτης μεγάλης ύφεσης μετά τον Β’ Παγκόσμιο Πόλεμο και της έναρξης της επανάστασης της ψηφιακής/υπολογιστικής/αυτοματοποίησης.

Αν και το ποσοστό της καινοτομίας τείνει να επιβραδύνεται καθώς το ποσοστό κέρδους μειώνεται, ο ρυθμός της καινοτομίας τείνει να επιταχύνεται απόλυτα. Η υπολογιστική ισχύς τείνει να διπλασιάζεται κάθε 18-24 μήνες (νόμος του Moore) και η συνολική παραγωγή τείνει να διπλασιάζεται κάθε 25 χρόνια, μειώνοντας την αξία των εμπορευμάτων, καθώς πολύ λιγότερος χρόνος εργασίας περιέχεται σε κάθε εμπόρευμα, υποτιμώντας έτσι και το εμπόρευμα χρήμα.

- Συνεπώς, το κόστος παραγωγής και οι τιμές των καταναλωτικών αγαθών τείνουν μακροχρόνια/ιστορικά προς το μηδέν.

Για παράδειγμα, ενώ ο ταχύτερος υπερυπολογιστής στον κόσμο το 1975 άξιζε 5 εκατ. δολάρια (32 εκατ. δολάρια σε χρήματα του 2013), η τιμή ενός iPhone 4 που κυκλοφόρησε το 2010 με αντίστοιχη απόδοση ήταν 400 δολάρια.

Αεροδιαστημικές εταιρείες που παρήγαγαν συστήματα πρόωσης το 2010 για 24 εκατομμύρια δολάρια σε 24 μήνες, το 2018 εκτύπωναν τους κινητήρες τους με τρισδιάστατη εκτύπωση για 2.000 δολάρια σε δύο εβδομάδες [1].

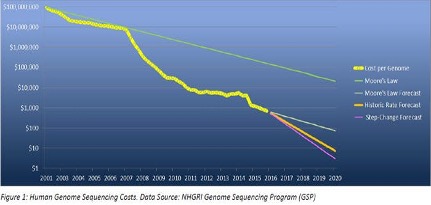

Ενώ η αποτύπωση της αλληλουχίας του πρώτου ανθρώπινου γονιδιώματος χρειάστηκε 13 χρόνια και το 2001 κόστισε 100 δισεκατομμύρια δολάρια, το κόστος έπεσε κάτω από 1.000 δολάρια μέχρι το 2016 και τώρα διαρκεί περίπου 24 ώρες.

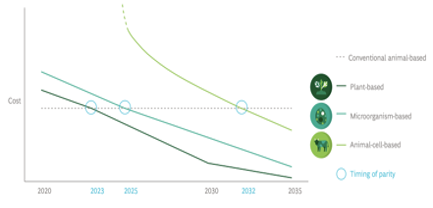

Το 2000, το κόστος για την παραγωγή ενός κιλού πρωτεΐνης μέσω ζύμωσης ακριβείας κόστιζε 1 εκατομμύριο δολάρια, αλλά το 2020 το κόστος είχε μειωθεί σε περίπου 100 δολάρια.

Μόλις μια εταιρεία όπως η Nestle αρχίσει να αγοράζει το γάλα της με αυτόν τον τρόπο (ήδη διερευνά τη βιωσιμότητα) – καθώς πρέπει να το κάνει για να ξανά διευρύνει τα δικά της περιθώρια κέρδους – η συμβατική γεωργία θα καταστεί μη ανταγωνιστική και ασύμφορη.

https://www.youtube.com/watch?v=r71yNnfY6ss&t=982s

Το Rethink X προβλέπει επίσης συνολική συστημική κατάρρευση αυτή τη δεκαετία.

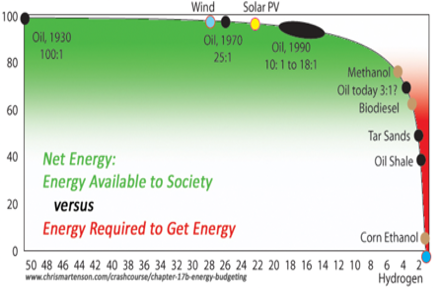

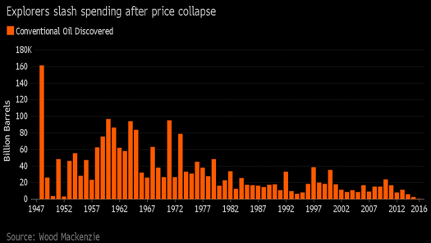

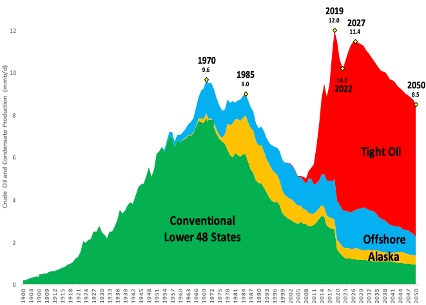

- Με τα κοιτάσματα να γίνονται όλο και πιο λεπτά και πιο βαθιά και η εξόρυξη να γίνεται μια διαδικασία όλο και περισσότερο εντάσεως κεφαλαίου (εξαρτώμενη από μηχανήματα περισσότερο σε σχέση με εργασία), η Ενεργειακή Απόδοση της Επένδυσης (ΕΑΤΕ) στα ορυκτά καύσιμα έχει μειωθεί από πάνω από 100:1 (απόδοση 100 μονάδων ενέργειας για κάθε 1 επένδυση) το 1930 σε περίπου 3-6:1 το 2019.

Η ένταση της εργασίας (συμπεριλαμβανομένης της εργασίας που απαιτείται για την παραγωγή μηχανημάτων εξόρυξης έντασης κεφαλαίου) της παραγωγής ορυκτών καυσίμων και η μη ανανεωσιμότητά της (αναπαράγοντας συνεχώς τη ζήτηση της βιομηχανίας για εργασία) ήταν ζωτικής σημασίας για τη συνολική κερδοφορία του καπιταλισμού.

Πηγή: ArtBerman.com, February 2021

Η “επανάσταση του σφιχτού/σχιστολιθικού πετρελαίου” έδωσε κάποια πνοή στη βιομηχανία πετρελαίου τη δεκαετία του 2010, αλλά κορυφώθηκε το 2019.

Η αξία των κρατικών περιουσιακών στοιχείων της Σαουδικής Αραβίας, κυρίως στο πετρέλαιο, προβλέπεται να μειωθεί από 900 δισ. δολάρια σε μείον 2 τρισ. δολάρια γύρω στο 2030.

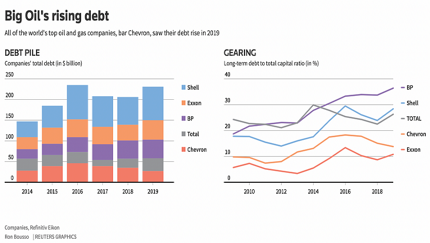

Το 2015, το συνολικό χρέος του τομέα πετρελαίου και φυσικού αερίου παγκοσμίως ανερχόταν σε περίπου 2,5 τρισ. δολάρια, 250% υψηλότερο από ό,τι στο τέλος του 2006.

Η βιομηχανία ορυκτών καυσίμων παραμένει “κερδοφόρα” μόνο λόγω της παρασιτικής εξάρτησής της από το χρέος/τις δημόσιες επιδοτήσεις – δεν πρόκειται για ένα απύθμενο πηγάδι – ύψους $16 δισ. την ημέρα και τις τεχνητές περικοπές στην παραγωγή που συνήθως αυξάνουν τις τιμές καταναλωτή κατά 70-80%.

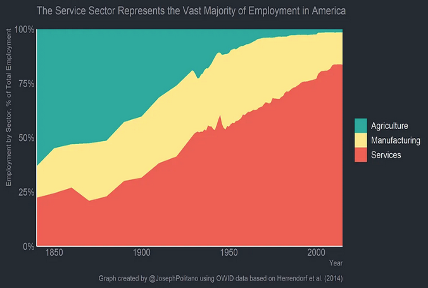

- Όπως ο αριθμός των σκλάβων στις ΗΠΑ μειώθηκε ως ποσοστό του πληθυσμού (από περίπου 25% το 1790 σε 16% το 1860) πριν από το τέλος της δουλείας, έτσι και οι εργαζόμενοι στη μεταποίηση μειώθηκαν ως ποσοστό του εργατικού δυναμικού των ΗΠΑ από 26,4% το 1970 σε 8% το 2018.

Η επιστήμη έχει σφετεριστεί τη μεταποίηση ως μητέρα της παραγωγής και η εργατική τάξη βασίζεται πλέον σε μεγάλο βαθμό στις υπηρεσίες αντί της φυσικής παραγωγής εμπορευμάτων, ακόμη και στη Νότια Αμερική και την υποσαχάρια Αφρική.

Ενώ η τάξη των κεφαλαιοκρατών είναι μια σχετικά φθίνουσα μειοψηφία του παγκόσμιου πληθυσμού, η εργατική τάξη (άνθρωποι των οποίων το εισόδημα εξαρτάται από τη μισθωτή εργασία) έχει αυξηθεί εκθετικά (ξεπερνώντας την κεφαλαιοκρατική “δημοκρατία” – η οποία καθιστά την υποψηφιότητα για εκλογές απαγορευτικά δαπανηρή και αποκλείει την εργατική τάξη από τη συμμετοχή στη χάραξη πολιτικής – και, μαζί με τις νέες τεχνολογικές δυνατότητες (συζήτησης και ψηφοφορίας στο διαδίκτυο), επισπεύδει τη συμμετοχική σοσιαλιστική δημοκρατία).

Το πράσινο, το κίτρινο και το κόκκινο λειτουργούν σχηματικά ως υποκατάστατα των φεουδαρχικών, καπιταλιστικών και σοσιαλιστικών βάσεων παραγωγής.

Βραχυπρόθεσμοι δείκτες

- Οι εμπορικοί περιορισμοί καταγράφουν επίπεδα ρεκόρ από το 2015, πριν από το Brexit και την προεδρία του Ντόναλντ Τραμπ.

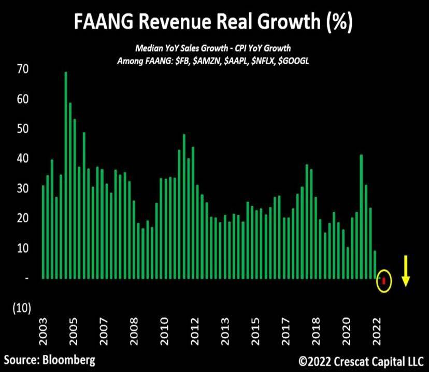

- Η μέση πραγματική αύξηση των εσόδων των μετοχών “FAANG” – Facebook, Amazon, Apple, Netflix και Google, οι πέντε αμερικανικές εταιρείες τεχνολογίας με τις καλύτερες επιδόσεις της δεκαετίας του 2010, που αποτελούν περίπου το 20% της αξίας του S&P 500 – έγινε αρνητική το 2022 για πρώτη φορά.

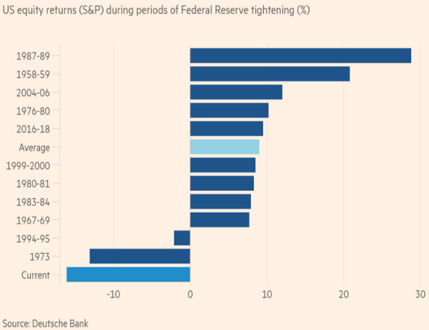

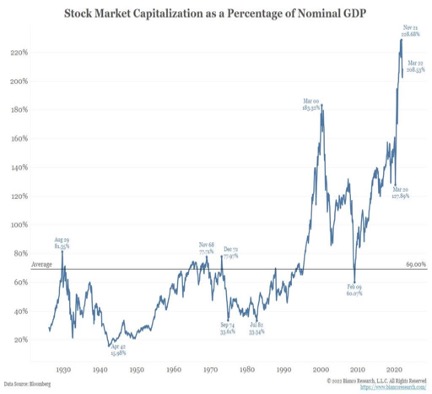

- Το 2022 ήταν η χειρότερη χρονιά για τις μετοχές και τα ομόλογα από το 1871. Τα μακροπρόθεσμα κρατικά ομόλογα των ΗΠΑ σημείωσαν τη μεγαλύτερη πτώση από το 1788. Το κλασικό μείγμα επενδυτών με ομόλογα και μετοχές σημείωσε τη χειρότερη επίδοση από το 1932.

Στο χαμηλότερο σημείο του το 2022, ο δείκτης S&P 500 στις ΗΠΑ είχε χάσει 11 τρισ. δολάρια σε κεφαλαιοποίηση, ποσό παρόμοιο με το σύνολο της ετήσιας οικονομικής παραγωγής της Γερμανίας, της Ιαπωνίας και του Καναδά μαζί

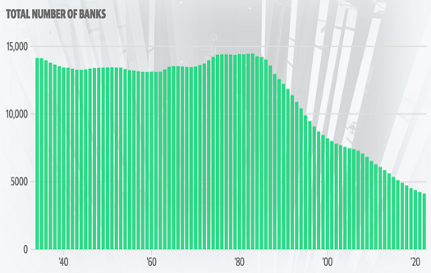

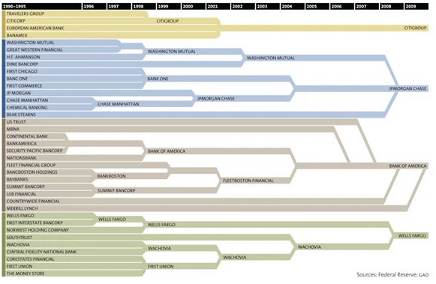

- Σχεδόν οι μισές, το 43%, από τις περίπου 9.000 εμπορικές τράπεζες στις ΗΠΑ εξαφανίστηκαν μεταξύ του 2000 και του τέλους του 2017 (ήδη από 14.000 το 1986 και 30.000 το 1921).

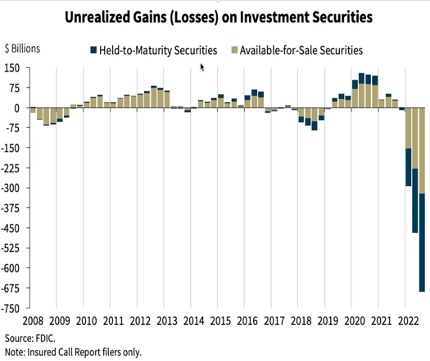

Οι ζημίες από επενδυτικούς τίτλους του τραπεζικού κλάδου ανήλθαν σε 690 δισ. δολάρια το τρίτο τρίμηνο του 2022 – σε σύγκριση με λιγότερα από 100 δισ. δολάρια το 2008, στο αποκορύφωμα της ΠΟΚ.

Το συνολικό τραπεζικό ενεργητικό των 23,6 τρισ. δολαρίων αντιστοιχούσε σε συνολικό παθητικό (χρωστούμενα χρήματα) ύψους 23,6 τρισ. δολαρίων, αλλά μόλις ληφθούν υπόψη οι υποτιμήσεις των επενδύσεων ονομαστικής αξίας ως αποτέλεσμα της αύξησης των επιτοκίων/κόστους δανεισμού (μαζί με διάφορους άλλους παράγοντες), ο τραπεζικός κλάδος των ΗΠΑ στο σύνολό του υπολειπόταν, σύμφωνα με συντηρητικές εκτιμήσεις – χωρίς να συμπεριλαμβάνεται η έκθεση σε κρυφά παράγωγα και κρυπτονομίσματα – κατά 400 δισ. δολάρια.

- Η τρίτη “μία στα 100 χρόνια” χρηματοπιστωτική φούσκα μέσα σε τρεις δεκαετίες – οι τρεις πρώτες που ξεπέρασαν τη φούσκα που προηγήθηκε του κραχ της Wall Street το 1929 – που κατακλύζει την παγκόσμια οικονομία ονομάστηκε “η φούσκα των πάντων” (οι δύο προηγούμενες ήταν η φούσκα των dot com το 2000-01 και η φούσκα των ακινήτων το 2007-09), δεδομένου ότι περιλαμβάνει τώρα για πρώτη φορά κάθε κατηγορία περιουσιακών στοιχείων/χρέους.

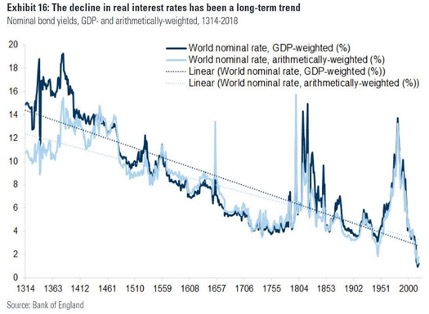

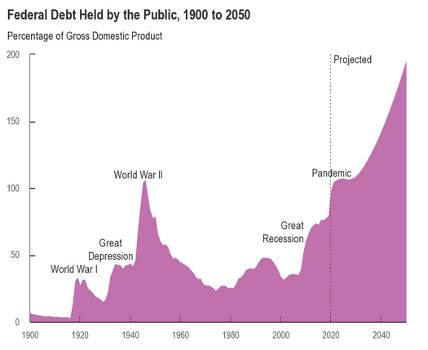

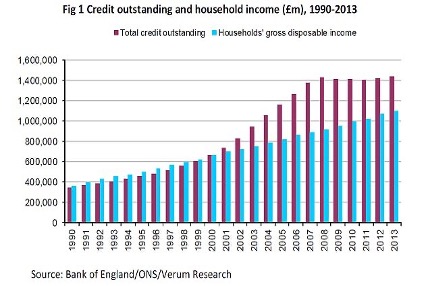

Το επίσημο εθνικό χρέος των ΗΠΑ σε σχέση με το ΑΕΠ – το οποίο οφείλεται στο χρέος του ιδιωτικού τομέα που συσσωρεύεται στις πλάτες του δημοσίου – έφτασε το 2021 στο υψηλότερο επίπεδο όλων των εποχών, 137,2%. Το υψηλό ρεκόρ του συνολικού παγκόσμιου χρέους δεν είναι βιώσιμο, δεδομένου ότι η φορολογική βάση που απαιτείται για την αποπληρωμή του συρρικνώνεται σε σχετικούς όρους.

Το πραγματικό ποσοστό έχει εκτιμηθεί ότι είναι 2,5 φορές υψηλότερο (από τον Ιούλιο του 2019) και 2,5 φορές υψηλότερο από την παγκόσμια προσφορά χρήματος (από το 2015, και δύο φορές υψηλότερο απο το 2013).

Πηγή: Congressional Budget Office

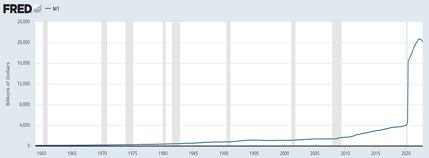

- Για να διασωθούν οι ιδιωτικές τράπεζες και οι ιδιωτικές επιχειρήσεις (αγοράζοντας το χρέος τους, ξοδεύοντας το υπαρκτό χρήμα), ο ισολογισμός της Ομοσπονδιακής Τράπεζας, της κεντρικής τράπεζας των ΗΠΑ, αυξήθηκε από 900 δισεκατομμύρια δολάρια τον Σεπτέμβριο του 2008, κατά τη διάρκεια της ΠΟΚ, σε 9 τρισεκατομμύρια δολάρια (τρις) το 2020 – μια άνευ προηγουμένου δεκαπλάσια αύξηση.

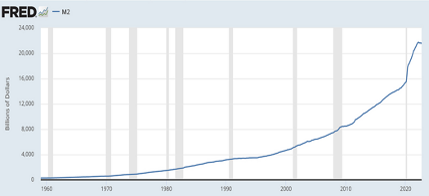

- Η προσφορά χρήματος Μ1 των ΗΠΑ (πολύ ρευστά χρήματα, όπως μετρητά και ταξιδιωτικές επιταγές) αυξήθηκε από 1,6 τρις δολάρια τον Μάιο του 2009, σε 4 τρις δολάρια τον Φεβρουάριο του 2020, σε 16,5 τρις δολάρια τον Ιούνιο του 2020 και σε 20,7 τρις δολάρια τον Μάρτιο του 2020.

Η ευρύτερη προσφορά Μ2 (Μ1 συν τα λιγότερο ρευστά χρήματα, όπως οι καταθέσεις και τα αμοιβαία κεφάλαια της χρηματαγοράς) αυξήθηκε από 8,4 τρισ. δολάρια τον Ιούνιο του 2009 σε 15,3 τρισ. δολάρια τον Φεβρουάριο του 2020 και 22 τρισ. δολάρια τον Απρίλιο του 2022.

Αυτό σημαίνει ότι το 80,7% του συνόλου του Μ1 που τέθηκε ποτέ σε κυκλοφορία “τυπώθηκε” (ηλεκτρονικά) σε μόλις 23 μήνες- το 69,5% για το Μ2 σε 26 μήνες.

Για σύγκριση, το σύνολο των δαπανών των ΗΠΑ για τους πολέμους τους στο Αφγανιστάν, το Ιράκ, τη Συρία και το Πακιστάν από το 2001 έως το 2020 κόστισε 6,4 τρισ. δολάρια.

- Η έξοδος της αμερικανικής οικονομίας από την ύφεση απαιτούσε κατά μέσο όρο από το 1958 μια βασική μείωση των επιτοκίων κατά 6% (προκειμένου να φθηνύνει το κεφάλαιο για να δοθούν κίνητρα δανεισμού και δανειοδότησης) – αλλά μετά το (χειρότερο όλων των εποχών) κραχ του χρηματιστηρίου τον Μάρτιο του 2020, τα επιτόκια ήταν ήδη κοντά στο μηδέν, αφού είχαν μειωθεί μετά τον Μάρτιο του 2020 από 0,75% στο Ηνωμένο Βασίλειο και 1,75% στις ΗΠΑ.

Καμία από τις δύο χώρες δεν είχε φτάσει ποτέ στο 0% πριν από το 2009.

Βασικό επιτόκιο του Ηνωμένου Βασιλείου 1800-2020. Πηγή: Bank of England

- Η κεντρική τράπεζα δεν μπορεί να τυπώνει χρήμα επ’ άπειρον, καθώς υπάρχει όριο στο τραπεζικό και εταιρικό χρέος που διατίθεται για αγορά και η αύξηση της ζήτησης σε σχέση με την προσφορά διεγείρει τον πληθωρισμό και συνεπώς το κόστος των επιχειρήσεων που μειώνει τα περιθώρια κέρδους.

Καθώς οι “μικρότερες” ή φτωχότερες τράπεζες και επιχειρήσεις χρεοκοπούν ή αθετούν τα χρέη τους προς την κεντρική τράπεζα, ο ισολογισμός της κεντρικής τράπεζας (και συνεπώς η προσφορά χρήματος) φυσικά μειώνεται και έτσι τα επιτόκια αυξάνονται αντίστροφα – καθιστώντας το νέο χρέος που απαιτείται για την αποπληρωμή των τόκων του παλαιού χρέους πιο ακριβό, μεταξύ άλλων για τις κυβερνήσεις και τις κεντρικές τράπεζες.

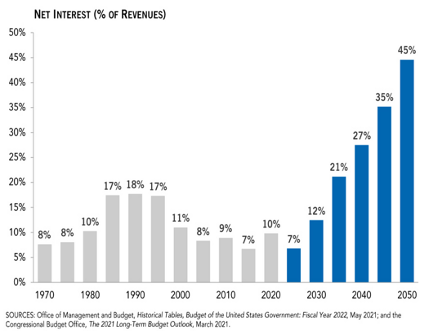

Το 2023 το Γραφείο Προϋπολογισμού του Κογκρέσου προέβλεψε ότι το κόστος των τόκων της αμερικανικής κυβέρνησης θα αυξηθεί σχεδόν τρεις φορές, από 331 δισ. δολάρια το 2021 (2% του ΑΕΠ) σε 910 δισ. δολάρια το 2031, από 7% σε 12% του ομοσπονδιακού προϋπολογισμού, συνολικά 5,4 τρισ. δολάρια σε 10 χρόνια – καθιστώντας το το ταχύτερα αναπτυσσόμενο στοιχείο του ομοσπονδιακού προϋπολογισμού – και 45% του ομοσπονδιακού προϋπολογισμού το 2050 (60 τρισ. δολάρια, 9% του ΑΕΠ). Αυτό είναι πολύ υψηλότερο από το προηγούμενο μεταπολεμικό μέγιστο του 19%.

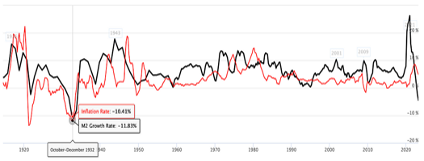

- Μετά από ένα και πλέον έτος αύξησης των επιτοκίων, στις αρχές του 2023 η ποσοστιαία μεταβολή της προσφοράς χρήματος Μ2 μειώθηκε απολύτως για πρώτη φορά από τα τέλη του 1932, κατά τη διάρκεια της “Μεγάλης Ύφεσης” – από μεγαλύτερο σχετικό “ύψος” και με μεγαλύτερη σχετική “απότομη” κλίση.

Από τον Μάρτιο του 2021 έως τον Ιούνιο του 2023, ο ρυθμός αύξησης του Μ2 μειώθηκε κατά 31% από το ανώτατο σημείο του 26,3%, συμβάλλοντας σε αποπληθωρισμό (επιβράδυνση του πληθωρισμού) της τάξης του 5% – έναντι 12% και 10,5% πραγματικού αποπληθωρισμού το 1932.

- Η ίδια η Fed άρχισε να λειτουργεί με ζημίες τον Οκτώβριο του 2022 – με τα μακροπρόθεσμα περιουσιακά της στοιχεία να είναι σταθερά με χαμηλότερα επιτόκια, αλλά τις βραχυπρόθεσμες υποχρεώσεις της (χρήματα που οφείλονται) να επιβαρύνονται από την άνοδο των επιτοκίων – θέτοντας την σε πορεία να έχει αρνητικά απτά ίδια κεφάλαια (οι υποχρεώσεις υπερβαίνουν τα περιουσιακά στοιχεία) για πρώτη φορά.

Αυτό σήμαινε ότι το Υπουργείο Οικονομικών σταμάτησε να λαμβάνει τα πλεονάσματα της Fed, μια ετήσια πηγή εσόδων ύψους 100 δισ. δολαρίων και πλέον – τέσσερις φορές τον ετήσιο προϋπολογισμό της NASA.

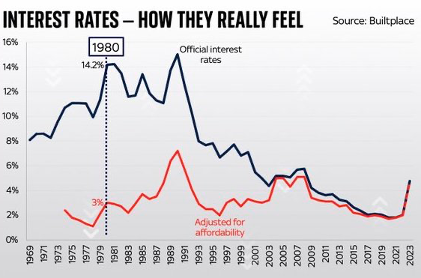

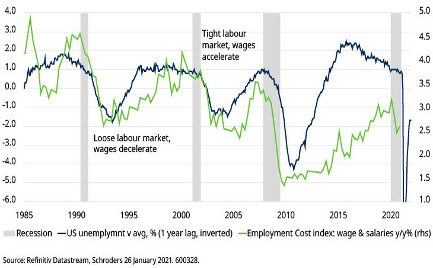

- Χρειάστηκαν οκτώ χρόνια αυξήσεων των επιτοκίων που κορυφώθηκαν στο 19% το 1981 για να μειωθεί ο πληθωρισμός της δεκαετίας του 1970 – οι χαμηλότεροι μισθοί σε σχέση με τα αυξανόμενα επίπεδα χρέους των νοικοκυριών σημαίνουν ότι τα επιτόκια 3% στη Βρετανία το 2022 ήταν ισοδύναμα με 14% το 1980.

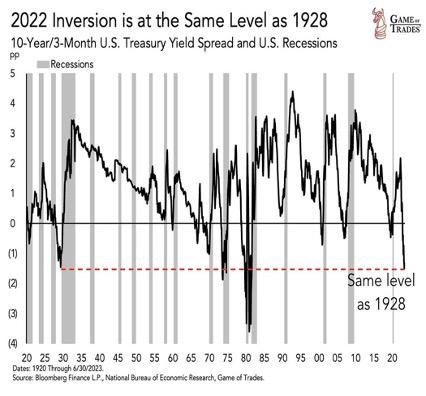

Το 2019, αφού τα επιτόκια είχαν επιστρέψει από το 0% σε διάστημα 30 μηνών στο 2,5%, το υψηλότερο επίπεδο από τις αρχές του 2008, η καμπύλη αποδόσεων των ΗΠΑ αντιστράφηκε για πρώτη φορά από την περίοδο πριν από την ΠΟΚ.

(Δηλαδή, η ζήτηση και η απόδοση (τόκος/ απόδοση/ κέρδος) των 10ετών κρατικών ομολόγων μειώθηκε σε σχέση με τα 2ετή ομόλογα – γεγονός που υποδηλώνει ότι η αγορά στο σύνολό της γίνεται πιο απαισιόδοξη για τις οικονομικές προοπτικές στο εγγύς μέλλον).

Είναι αξιοσημείωτο, ωστόσο, ότι η αντιστροφή επήλθε αφού το βασικό επιτόκιο είχε μετακινηθεί και πάλι προς τα κάτω (από 2,25% σε 2% στα τέλη Ιουλίου).

Το αξιοσημείωτο συνέχισε να έρχεται: ενώ η πτώση των μετοχών και η άνοδος των τιμών των ομολόγων σε μια κρίση συνήθως δημιουργούν πτωτικά επιτόκια, στις 9 Μαρτίου 2020 το επιτόκιο των 10ετών ομολόγων του αμερικανικού Δημοσίου εκτοξεύθηκε προς τα πάνω – κάτι που, σύμφωνα με έναν έμπορο ομολόγων, στατιστικά μιλώντας, θα έπρεπε να συμβαίνει μόνο κάθε μερικές χιλιετίες.

Το 2022 η αντιστροφή της καμπύλης αποδόσεων 10 ετών/3 μηνών έφτασε στο ίδιο επίπεδο με το 1928 (το έτος που προηγήθηκε του κραχ της Wall Street, το οποίο πυροδότησε τη Μεγάλη Ύφεση).

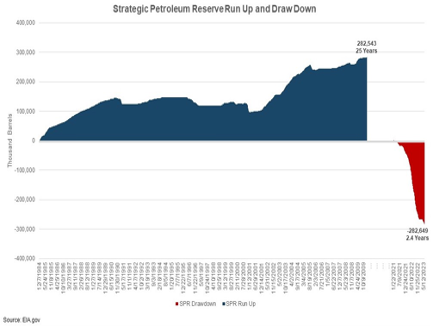

- Τον Οκτώβριο του 2022 το Στρατηγικό Απόθεμα Πετρελαίου των ΗΠΑ έπεσε σε ιστορικό χαμηλό 38 ετών, στις 21 ημέρες της εγχώριας ζήτησης, από 40 το 2020. Τα 283 εκατομμύρια βαρέλια που πωλήθηκαν το 2021-2 χρειάστηκαν 25 χρόνια για να συσσωρευτούν. Το απόθεμα ντίζελ των ΗΠΑ μειώθηκε επίσης σε ιστορικά χαμηλό επίπεδο 25 ημερών.

Τον Αύγουστο του 2023, ο οργανισμός αξιολόγησης πιστοληπτικής ικανότητας Fitch υποβάθμισε την πιστοληπτική ικανότητα των ΗΠΑ, την οποία οι επενδυτές χρησιμοποιούν ως σημείο αναφοράς για να κρίνουν πόσο επικίνδυνο είναι να δανείσουν χρήματα σε μια κυβέρνηση, από ΑΑΑ σε ΑΑ+.

Η οικονομική αναγκαιότητα του σοσιαλισμού

- Δεδομένου ότι οι ιδιωτικές επιχειρήσεις εξαρτώνται όλο και περισσότερο από τη μονοπώληση και τον μακροπρόθεσμο κεντρικό σχεδιασμό (εξάλειψη των εσωτερικών αγορών,[2] κεντρικές βάσεις δεδομένων, ανάλυση αποθεμάτων σε πραγματικό χρόνο κ.λπ.) και τις κρατικές (δημόσιες) επιδοτήσεις (συμπεριλαμβανομένων των μειώσεων φόρων) – που τείνουν προς το 100% του εισοδήματος και, συνεπώς, προς την εθνικοποίηση – η υπαγωγή των μέσων παραγωγής στη δημόσια ιδιοκτησία, μια “τελική συγχώνευση”, και ο κεντρικός σχεδιασμός της οικονομίας στο σύνολό της, καθίσταται, για πρώτη φορά, οικονομική αναγκαιότητα.

Ο ίδιος ο κεφαλαιοκρατικός ανταγωνισμός οδηγεί στο μονοπώλιο – κυρίως αντισταθμίζοντας την πτώση της κερδοφορίας μέσω της επέκτασης της παραγωγής και των κερδών αποδοτικότητας από τις οικονομίες κλίμακας – αφού η συγχώνευση δύο εταιρειών επιτρέπει στη συνδυασμένη δύναμη να υπερβεί τον ανταγωνισμό ενός τρίτου ανταγωνιστή. Άλλα παραδείγματα: η αυτοκινητοβιομηχανία και η βιομηχανία τροφίμων.

- Δεδομένου ότι ο ιδιωτικός τομέας χάνει την ικανότητά του να απασχολεί εργασία που δημιουργεί αξία (παράγει εμπορεύματα) – το κάνει μόνο αν είναι κερδοφόρος – η κοινωνία, μέσω του κράτους και των κρατικών επιχειρήσεων, πρέπει να αναλάβει την ευθύνη για την απασχόληση, καθιστώντας εφικτή την πραγματική πλήρη επίσημη απασχόληση. (Η “πλήρης απασχόληση” στον καπιταλισμό αγνοεί τους λούμπεν/απελπισμένους “οικονομικά ανενεργούς” εργαζόμενους).

Κάθε ύφεση τείνει να οδηγεί σε μεγαλύτερη αύξηση της ανεργίας.

- Δεδομένου ότι το εργατικό δυναμικό βασίζεται πλέον σχεδόν εξ ολοκλήρου στις υπηρεσίες, η οικονομική σταθερότητα μπορεί να εδραιωθεί μόνο με ένα εφαρμόσιμο σύστημα, σύμφωνα με το οποίο η αξία δεν δημιουργείται από την κερδοσκοπική παραγωγή εμπορευμάτων, αλλά από την ισόρροπη παραγωγή κοινής ωφέλειας.

- Δεδομένου ότι το παραστατικό νόμισμα πεθαίνει από φυσικό θάνατο, με τα μετρητά να εξαφανίζονται επίσης σε σχετικούς όρους – υπάρχει όριο στο πόσα μετρητά μπορούν να αποθηκευτούν φυσικά – η συσσώρευση απαιτεί αυξανόμενη αποτελεσματικότητα στην κυκλοφορία και τον κύκλο εργασιών- και τα μετρητά πρέπει να μετατραπούν σε ομόλογα για να μειωθούν τα επιτόκια – πρέπει να αντικατασταθεί από ένα μη μεταβιβάσιμο σύστημα ψηφιακών κουπονιών, με το “νόμισμα” συνδεδεμένο με το χρόνο εργασίας.

Ως εκ τούτου, οι εργαζόμενοι θα λαμβάνουν όλη την αξία που δημιουργούν κατά τη διάρκεια της εργάσιμης ημέρας (αντί μέρος αυτής να ιδιοποιούνται οι καπιταλιστές τόσο στο σημείο παραγωγής όσο και με τη μορφή δημόσιων επιδοτήσεων), πληρωμένη σε μονάδες χρόνου εργασίας, μείον τις εισφορές για τις καθολικές δημόσιες υπηρεσίες και άλλες κρατικές δαπάνες.

Ένα σύστημα μοριοδότησης θα δώσει κίνητρα για κάποια είδη εργασίας (π.χ. νυχτερινές βάρδιες) και τα ποσοστά παραγωγικότητας. Οι τιμές θα τείνουν να μηδενιστούν και θα αυξάνονται μόνο με την πτώση της ζήτησης ή σε ακραίες περιστάσεις (όπως εισβολές από τυχόν εναπομείναντα καπιταλιστικά καθεστώτα).

Σε συνδυασμό με τη δημόσια ιδιοκτησία και την πλήρη απασχόληση, το σύστημα αυτό θα θεσμοθετήσει την ισότητα της εργασίας, θα στηρίξει τα ίσα δικαιώματα (ενώ τα δικαιώματα στον καπιταλισμό υπάρχουν μόνο στο βαθμό που έχεις χρήματα) και θα περιορίσει την οικονομική ανισότητα στο ελάχιστο, ενώ θα αυξάνει σταθερά το βιοτικό επίπεδο για όλους (ιδίως μέσω της γενικής πτώσης των τιμών).

Και δεδομένου ότι τα ψηφιακά κουπόνια θα είναι μη μεταβιβάσιμα και θα ακυρώνονται όπως τα εισιτήρια του τρένου μόλις “ξοδευτούν”, η συγκέντρωση του πλούτου στα χέρια λίγων καθίσταται αδύνατη. - Μακροπρόθεσμα, καθώς η τεχνητή νοημοσύνη, η τρισδιάστατη εκτύπωση, τα τρόφιμα που παράγονται στο εργαστήριο κ.λπ. θα γίνονται όλο και πιο διαδεδομένα, τοπικά και εξατομικευμένα, το χάσμα μεταξύ παραγωγού και καταναλωτή θα εξαφανίζεται όλο και περισσότερο, επιφέροντας αυξανόμενη οικονομική ανεξαρτησία και άφθονο (εξαιρετικά άφθονο) υλικό πλούτο για όλους, πράγμα που σημαίνει ότι η τάξη και το κράτος θα γίνονται όλο και πιο αναντίστοιχα – και επομένως και τα δύο θα (συνεχίσουν να) μαραζώνουν.

Έτσι, ενώ η κεφαλαιοκρατία έχει μακροπρόθεσμα την τάση να συγκεντρώνει τον πλούτο και την εξουσία, ο σοσιαλισμός έχει μακροπρόθεσμα την τάση να αποκεντρώνει τον πλούτο και την εξουσία.

Ουσιαστικά και ιστορικά, ο σοσιαλισμός ολοκληρώνει αυτό που ξεκίνησε ο καπιταλισμός αλλά δεν μπόρεσε να τελειώσει.

- Η ζύμωση ακριβείας, η τρισδιάστατη εκτύπωση, τα βιοπλαστικά, οι μικροβιακές κυψέλες καυσίμου κ.λπ. αποτελούν μορφές επιπρόσθετης (Σ.τ.Μ., additive) κατασκευής – καλλιέργεια, αναπαραγωγή και διαστρωμάτωση – σε αντίθεση με την αφαιρετική κατασκευή (Σ.τ.Μ., subtractive) – μέταλλο ή δέντρα που αφαιρούνται και διαμορφώνονται από ορυχεία ή γη, για παράδειγμα. Έτσι:

(Ρυπογόνος, μη ανταποδοτική) αφαιρετική και μηχανοποιημένη παραγωγή = περιορισμένη/σπάνια παραγωγή = καπιταλισμός

(Καθαρή, αμοιβαία) προσθετική και αυτοματοποιημένη παραγωγή = απεριόριστη/αφθονία παραγωγής = κομμουνισμός

- Bastani, A., Fully Automated Luxury Communism, p. 123.

- See Phillips L., Rozworski, M., People’s Republic of Walmart: How the World’s Largest Corporations are Laying the Foundation for Socialism, Verso, 2019.

“Ενώ [η Walmart] λειτουργεί εντός της [διεθνούς] αγοράς, εσωτερικά … όλα είναι σχεδιασμένα… Τα διάφορα τμήματα, καταστήματα, φορτηγά και προμηθευτές δεν ανταγωνίζονται μεταξύ τους σε μια αγορά – όλα είναι συντονισμένα… (σελ. 21)…. Δεν είναι μικρή ειρωνεία ότι ένας από τους κύριους ανταγωνιστές της Walmart… η Sears, Roebuck & Company, αυτοκαταστράφηκε με το να … θεσπίσει μια εσωτερική αγορά (σελ. 27-31)”.